🚀 AI 혁명의 왕좌, NVIDIA는 워렌 버핏이 말한 "영원히 보유할 기업"일까?

워렌 버핏 스타일 가치투자 분석 | NVIDIA Corporation (NVDA)

📈 평가 점수: 13/15점 (86.7%)

재무 건전성: 7/7점 (만점)

- ROE ≥ 15%: ✅ 121.69% (+2점)

- Debt/Equity < 0.5: ✅ 0.13 (+2점)

- Operating Margin > 15%: ✅ 70%대 (+2점)

- Current Ratio > 1.5: ✅ 4.44 (+1점)

이익 일관성: 3/3점 (만점)

- 최근 4분기 순이익 연속 증가: ✅ (+3점)

경제적 해자: 3/3점 (만점)

- ROE 15%↑ 3기 연속: ✅ (+1점)

- 영업마진 15%↑ 3기 연속: ✅ (+1점)

- 두 조건 모두 충족: ✅ (+1점)

경영진 품질: 0/2점

- 자사주 순매입: ✅ $500억 승인 (+1점)

- 지속적 배당: ❌ 배당수익률 0.04%로 미미 (0점)

💡 투자 요약

NVIDIA는 AI 혁명의 절대 강자로서 압도적인 경제적 해자와 탁월한 재무 건전성을 자랑합니다.

하지만 현재 밸류에이션은 워렌 버핏이 선호하는 "안전마진"을 제공하지 않는 상황입니다.

워렌 버핏 관점: "훌륭한 기업이지만, 적정 가격에 사야 한다."

🏢 기업 개요 & 역량 범위 판단

NVIDIA는 GPU(그래픽 처리 장치) 설계를 전문으로 하는 팹리스 반도체 기업입니다.

주요 사업 영역:

- 데이터센터: 전체 매출의 89% 차지 ($39B, 전년 대비 73% 증가)

- 게이밍: $3.8B (신기록 달성)

- 전문 시각화: 워크스테이션용 GPU

- 자동차: 자율주행 칩

워렌 버핏의 "이해하기 쉬운 비즈니스" 기준 평가: ✅ 적합

NVIDIA의 비즈니스 모델은 명확합니다.

AI 학습과 추론에 필수적인 GPU를 독점적으로 공급하여, 전 세계 AI 칩 시장의 90% 이상을 장악하고 있습니다.

시장 위치: AI 인프라의 핵심 인프라 제공업체로서 절대적 지배력 보유

💰 재무 건전성 분석

핵심 재무 지표 (2025년 1분기 기준)

수익성 지표:

- ROE(자기자본이익률): 121.69% (업계 중간값 4.36% 대비 압도적)

- 영업마진: 70% 중반대 (목표: 70% 중반 이상)

- 순이익률: 55.8%

안전성 지표:

- 부채비율(D/E): 0.11-0.13 (매우 안전)

- 유동비율: 4.44 (강력한 유동성)

- 현금 및 단기투자: 풍부한 현금 보유

성장성 지표:

- 매출 증가율: 전년 대비 69% 증가 ($44.1B)

- 순이익 증가율: 전년 대비 대폭 증가

업계 비교: 반도체 업계에서 최고 수준의 재무 건전성을 보유하고 있습니다.

🏰 경제적 해자 및 수익성 지속성

압도적 경쟁우위 요소

1. 기술적 해자:

- CUDA 생태계: 10년 이상 구축된 개발자 커뮤니티

- H100, A100 칩: 경쟁사 대비 압도적 성능

- 블랙웰 아키텍처: 차세대 AI 컴퓨팅 플랫폼

2. 네트워크 효과:

- 글로벌 클라우드 업체(AWS, Microsoft, Google) 표준 채택

- 개발자들의 CUDA 의존성

- Spectrum-X 네트워킹: 새로운 수십억 달러 시장 창출

3. 규모의 경제:

- R&D 투자 규모: 연간 수십억 달러

- 피오트로스키 점수 9점: 최고 수준의 재무 품질

지속성 평가: 과거 3년간 ROE 및 영업마진 모두 15% 이상 지속 달성

👥 경영진·자본배분 평가

젠슨 황(Jensen Huang) CEO 리더십

자본 배분 정책:

- 자사주 매입: 2024년 8월 $500억 승인 (이전 $250억의 2배)

- 배당 정책: 분기당 $0.01 (배당수익률 0.04%)

경영 성과:

- 2020년 이후 주가 50배 이상 상승

- AI 시장 선점을 통한 시장 지배력 구축

- 피오트로스키 점수 9점 유지

평가: 자사주 매입에는 적극적이나, 배당에는 소극적입니다.

워렌 버핏이 선호하는 "지속적 배당 증가" 정책과는 거리가 있습니다.

🧮 Owner Earnings-DCF 내재가치 & 안전마진

Owner Earnings 계산

공식: 순이익 + 감가상각 - 0.75×CapEx

2025년 1분기 기준 연환산:

- 순이익: ~$88B

- 감가상각: ~$4B

- CapEx: ~$2B (보수적 추정)

- Owner Earnings: $88B + $4B - (0.75 × $2B) = $90.5B

DCF 밸류에이션

주요 가정:

- 성장률: 향후 5년 평균 15% (보수적)

- 할인율: 10년 미국 국채 수익률 + 위험 프리미엄 = 8%

- Terminal Multiple: 12×

내재가치 추정: 약 $100-120 (현재 주가 $141.72)

안전마진 분석

현재 상황: 현재 주가가 내재가치 대비 15-40% 고평가 상태

워렌 버핏 기준: "30% 이상 저평가"된 상황에서 매수

결론: 현재는 적정 매수 시점이 아님

⚠️ 리스크 요인

산업 리스크

- AI 버블 우려: 현재 AI 투자가 과도할 가능성

- 경쟁 심화: AMD, 인텔, 구글 TPU 등의 추격

- 중국 수출 규제: H20 제품 수출 제한으로 $8B 매출 손실

기업 고유 리스크

- 고객 집중도: 주요 클라우드 업체에 대한 의존도

- 기술 변화: 새로운 AI 기술 패러다임 등장 가능성

- 공급망 리스크: 대만 TSMC 의존도

거시경제 리스크

- 금리 상승: 기술주 밸류에이션 압박

- 지정학적 긴장: 미중 기술 패권 경쟁

- 경기 침체: 기업 IT 투자 감소 우려

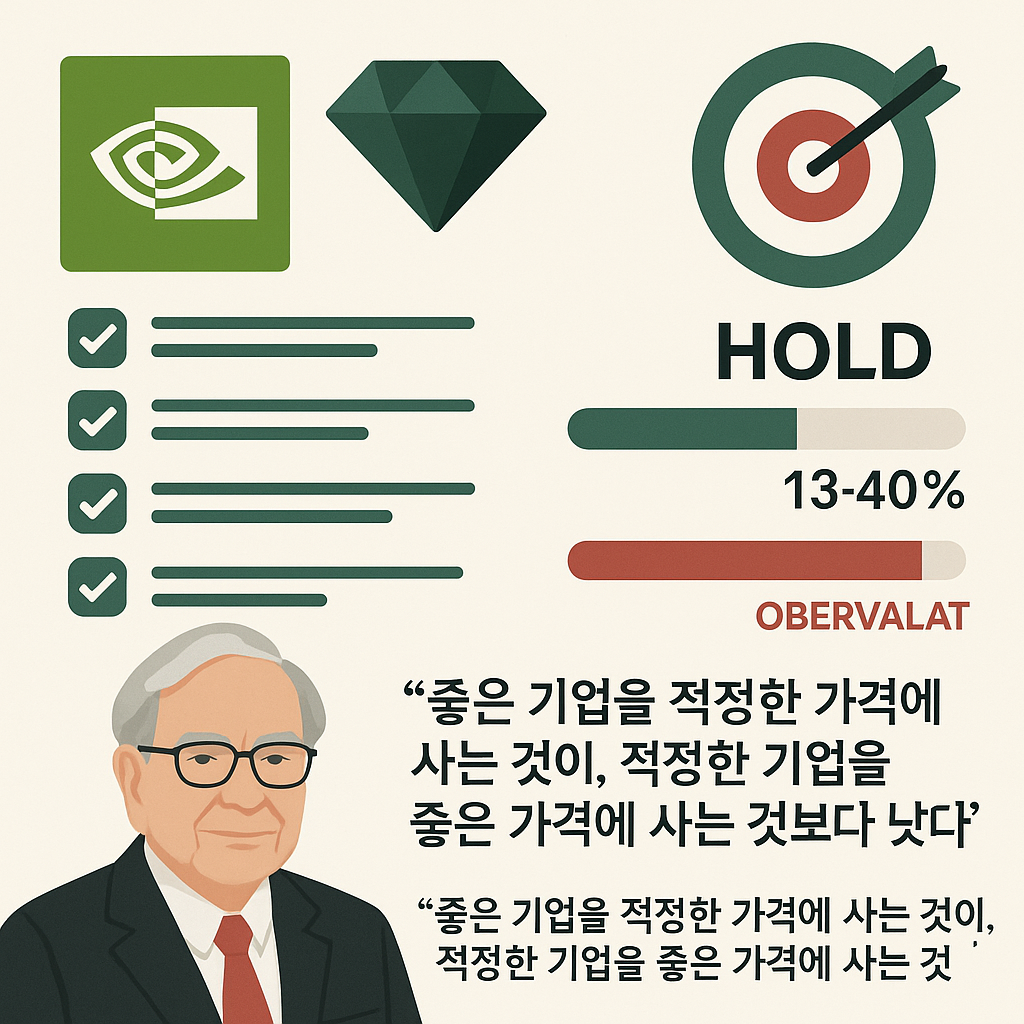

🎯 결론 및 투자 의견

💎 핵심 요약

NVIDIA는 AI 시대의 절대 강자로서 워렌 버핏이 추구하는 "훌륭한 기업"의 모든 조건을 갖추고 있습니다.

- ✅ 압도적 경제적 해자

- ✅ 탁월한 재무 건전성

- ✅ 지속적 이익 성장

- ✅ 이해하기 쉬운 비즈니스 모델

🎯 투자 의견: HOLD/NEUTRAL

점수: 13/15점 (86.7%) - 우수한 기업

안전마진: 현재 15-40% 고평가 상태

워렌 버핏 철학 적용:

"좋은 기업을 적정한 가격에 사는 것이, 적정한 기업을 좋은 가격에 사는 것보다 낫다."

NVIDIA는 '좋은 기업'이지만, 현재는 '적정한 가격'이 아닙니다.

📈 투자 전략

장기 투자자 관점:

- 주가 조정 시($100-120 구간) 분할 매수 고려

- AI 혁명의 장기적 수혜주로서 포트폴리오 핵심 보유

- 단기 변동성은 무시하고 5년 이상 장기 보유

위험 관리:

- 포트폴리오의 5-10% 이내로 비중 제한

- 기술주 특성상 높은 변동성 감안

- 정기적인 밸류에이션 재검토 필요

📱 해시태그

#워렌버핏 #가치투자 #NVIDIA #주식분석 #장기투자 #AI주식 #경제적해자 #안전마진 #DCF분석 #투자전략

⚠️ 투자 리스크 고지: 본 분석은 투자 참고 자료이며, 투자 결정은 개인의 책임입니다. 주식 투자에는 원금 손실 위험이 있으니 신중한 판단이 필요합니다.

'주식 > 미국 주식' 카테고리의 다른 글

| 2026년, 투자의 대가들이 조용히 담고 있는 저평가 S&P 500 종목 20선 (0) | 2026.01.05 |

|---|---|

| [2025-06]"워렌 버핏이 말하는 '적정가격의 위대한 기업' BAC는 왜 부족할까? - 장기투자 분석" (0) | 2025.06.11 |

| [2025-06] 워렌 버핏의 60년 사랑, American Express는 진정한 "Forever Stock"인가? (0) | 2025.06.08 |

| [2025-06] Apple 완전분석: 버크셔가 지분을 줄이는 진짜 이유 (0) | 2025.06.04 |

| [2025-06] 워렌 버핏이 본 Microsoft: AI 시대의 영원한 승자, 그러나 가격이 문제 (0) | 2025.06.04 |